FAQ - Preguntes Freqüents

Els plans de pensions són un producte d’estalvi, que proporciona excepcionals avantatges fiscals. El seu principal objectiu és la constitució d’un capital o una renda que permetin complementar la pensió de jubilació.

En l’actualitat, el pla de pensions o de previsió és l’únic producte d’estalvi que permet obtenir el màxim estalvi fiscal en la declaració de la renda.

- Fiscalitat de les aportacions: són reduïbles de la base imposable general de l’IRPF.

- No obligatorietat de realitzar aportacions: en qualsevol moment es pot deixar de realitzar aportacions o bé deixar-les en suspens.

- Seguiment i transparència de les inversions per part dels i de les partícips.

- Aportacions flexibles en import i en format, ja que es poden realitzar en càrrec domiciliat mitjançant transferència bancària, en taló o en efectiu.

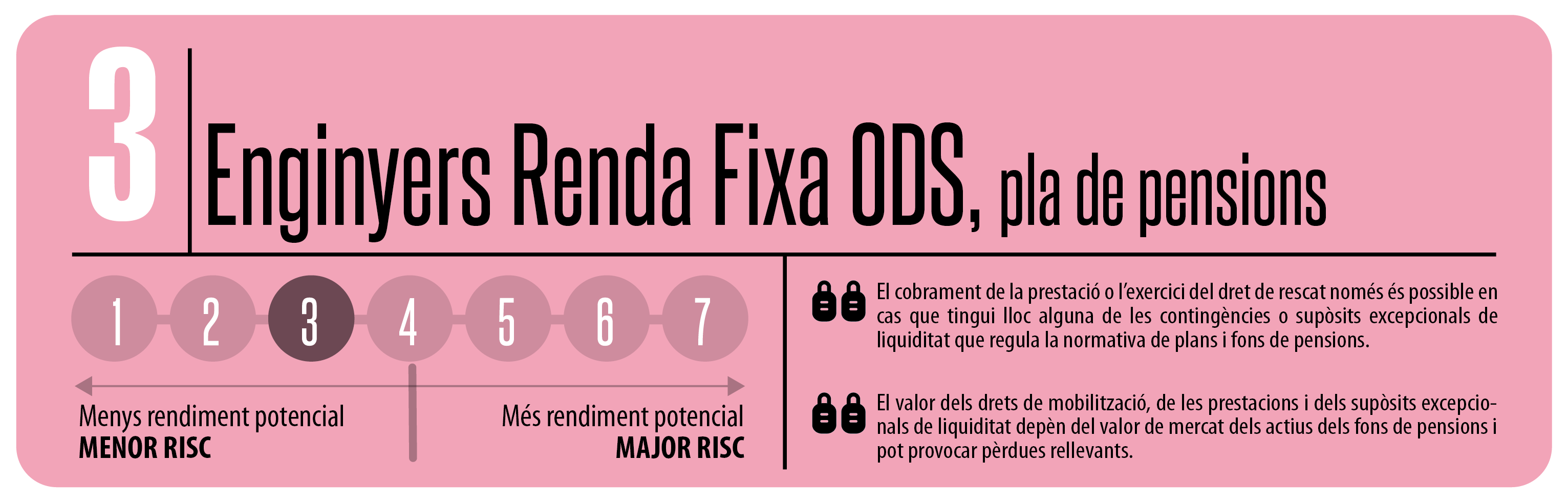

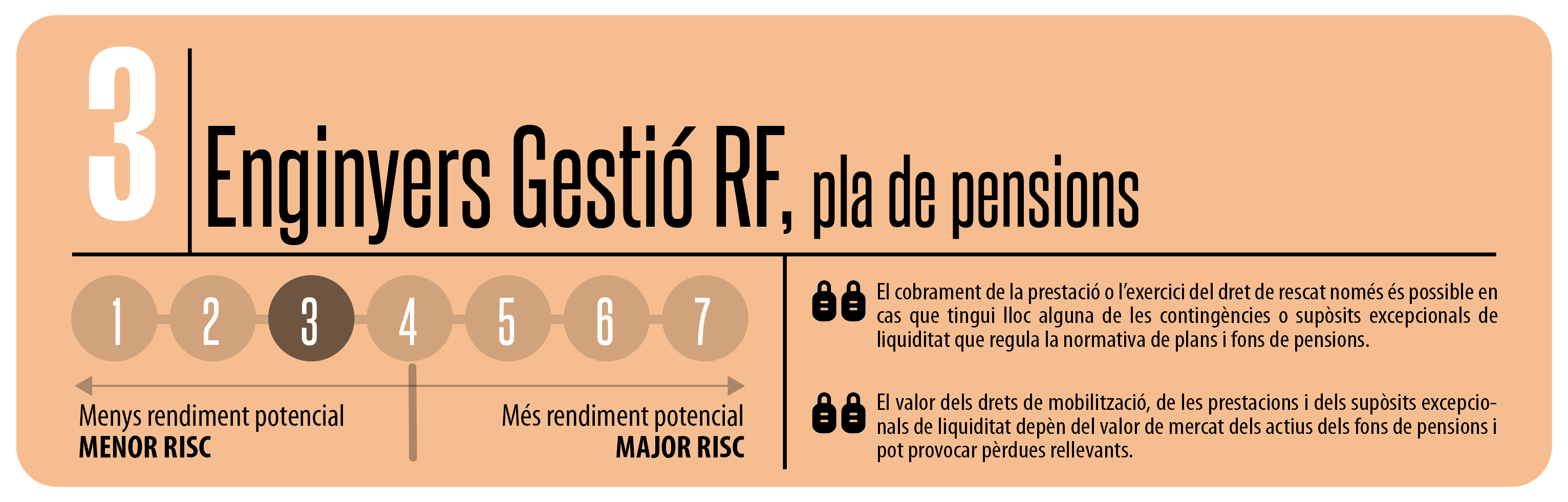

- Liquiditat, en determinats supòsits com atur de llarga durada, malaltia greu o en cas d’antiguitat superior a deu anys.

Són les persones físiques que havent estat partícips, hagin passat a situació de cobrament de prestacions. Així mateix, també són persones beneficiàries els/les hereus designats o els/les hereus legals d’un partícip difunt.

Aportacions periòdiques: en qualsevol moment el partícip d’un pla de pensions o de previsió es pot comprometre a realitzar aportacions amb una periodicitat prèviament establerta (mensual, trimestral, etc…).

Aportacions extraordinàries: en qualsevol moment es poden realitzar aportacions per la quantia que desitgi el partícip, sempre que es respectin els límits legals que s’estableixen per cada exercici.

Sempre que NO es cobri cap pla de pensions és poden continuar fent aportacions per a la jubilació. És a dir, els drets consolidats es podran cobrar per a la contingència de jubilació sempre que no s’hagi cobrat cap quantitat per la mateixa contingència. Un cop iniciat el cobrament de la prestació per jubilació de qualsevol pla de pensions o de previsió, es podran seguir efectuant aportacions, però, únicament es podran cobrar per a les contingències de mort o gran dependència.

Sí, el podrà contractar el cònjuge del matrimoni que no tingui rendiments nets del treball ni d’activitats econòmiques o els obtingui en una quantitat inferior a 8.000 € anuals. Aquest fet representa un avantatge en el cas d’aquests matrimonis, ja que el cònjuge que treballa obtenint rendiments del treball podrà aplicar una reducció addicional sobre la seva base imposable general per les aportacions al pla de pensions del cònjuge que no treballa (u obté rendiments inferiors als 8.000 €) fins a un màxim anual de 1.000 €.

És el reconeixement d’un dret econòmic a favor de les persones beneficiàries del pla de pensions o de previsió com a resultat de què es produeixi una de les contingències previstes en el pla.

Les prestacions, sigui quina sigui la contingència de la que derivin, tributen en la seva totalitat com a rendiment del treball en l’IRPF i se’ls practica una retenció a compte que dependrà de la situació personal del beneficiari i de l’import percebut.

- Jubilació del o la partícip.

- Incapacitat laboral total i permanent per a la professió habitual o absoluta i permanent per a qualsevol mena de feina, o gran invalidesa.

- Dependència severa o gran dependència.

- Mort del o la partícip.

Addicionalment, també hi ha supòsits excepcionals de liquiditat dels plans de pensions i/o de previsió com els següents:

- Malaltia greu.

- Atur de llarga durada.

- A partir de 2025: aportacions amb antiguitat superior a 10 anys.

- En forma de capital: es cobren tots els drets consolidats acumulats en forma de capital únic.

- En forma de renda: consisteix en una renda l’import i la periodicitat de la qual les decideix el beneficiari/ària i que s’abona fins a la finalització del saldo acumulat. També existeix la possibilitat de cobrar una renda vitalícia.

- En forma de capital i renda (modalitat mixta): es cobra una part en forma de capital i una altra part en forma de renda financera.

- A lliure disposició: anar percebent els diners acumulats en el pla segons els vagi necessitant, sense haver de fixar cap data en concret ni cap periodicitat.

En cas de ser una persona beneficiària d’un pla per la contingència de mort també estarà subjecte a la tributació com a rendiment de treball i en cap cas estarà subjecte a Impost de successions i donacions.

Una persona partícip pot mobilitzar el seu pla, traslladant els seus drets consolidats (total o parcialment) a un altre pla o altres plans, a un altre pla o plans de previsió assegurats i a un altre pla o plans de previsió social empresarial.

D’altra banda, al mobilitzar un pla es conserva l’antiguitat del mateix i de les aportacions realitzades.

Una persona partícip d’un pla de pensions es redueix en la seva base imposable general de l’IRPF les quantitats aportades. Per tant, i donat el caràcter progressiu de la tarifa de l’IRPF, mentre està en actiu haurà de tributar per menys base liquidable a conseqüència d’aportar a un pla de pensions i/o de previsió.

Quan es jubili, haurà de tributar per les quantitats cobrades del pla. Com acostuma a succeir en la gran majoria dels casos, a partir de la jubilació els seus rendiments seran menors, ja que el més normal és que al deixar la vida activa professional els ingressos disminueixin, i considerant que la base imposable serà inferior a la del treballador actiu, la tributació serà menor que quan realitzava les aportacions al pla.

Aquest fet s’anomena “diferiment del pagament d’impostos”. S’obtenen avantatges fiscals immediats i en el futur, quan es rebi la prestació, s’haurà de tributar, però en la gran majoria dels casos aquesta tributació serà a un tipus impositiu menor.